中国铁合金网讯:

钛白粉的化学性质比较稳定,一般不与其他物质发生反应,市场需求量很大,广泛用于包括超细钛白粉和高纯度钛白粉特种应用产品(如防晒护肤品)、二氧化钛催化剂、光活性二氧化钛(如自洁玻璃、外墙涂料清洁、雾霾治理)、电陶瓷、颜料(用于汽车制造及化妆品行业)等的制造。钛白粉产业受到各工业发达国家的重视,在发达国家有着较长的发展历史。目前,全球钛白粉市场在经历了2010年~2019年的变迁后,基本形成了以国外四大钛白粉企业(科慕、特诺、Venator、康诺斯)和中国三大钛白粉企业(龙蟒佰利、中核华原、攀钢)为主的格局。随着企业兼并重组进程的推进,该格局将进一步得到巩固和加强。

为更好地了解近年来全球钛白粉发展形势,本文将根据2019年已公开的统计和预测数据对全球钛白粉供需情况进行分析。

全球钛白粉供应的地区、厂家、工艺分布

全球钛白粉供应现状可从产能和产量两方面来分析,这两方面情况又可从地区分布、厂家分布、工艺分布3个角度切入。

在产能方面,2019年,全球钛白粉产能约为835.5万吨,较2018年的802.8万吨增长了4.07%。从全球各地区钛白粉产能来看(见表1),钛白粉产能主要分布在亚太、北美和欧洲地区。其中,亚太地区是全球钛白粉市场产能的主导区域,尤其是自2016年以来,产能占比达到50%以上,并在2019年达到56.4%。中国是亚太地区钛白粉产能最大的国家,2019年中国钛白粉产能占全球总产能的45.3%。

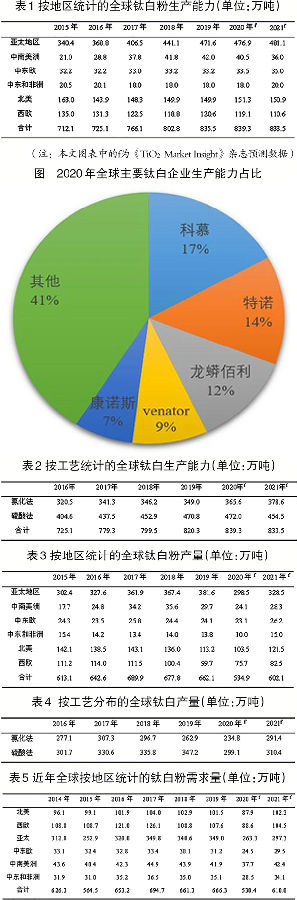

从厂家分布来看,全球主要钛白粉生产厂家分布在北美和西欧等经济发达地区。2020年全球主要钛白粉企业生产能力占比见下图。在全球范围内,由于2011年~2016年全球钛白粉增产导致供给过剩,价格低迷,国际钛白粉巨头产能持续收缩,在不断整合的过程中,海外大型钛白粉企业数量逐渐减少。2019年4月份,特诺完成对科斯特的收购,标志着海外钛白粉龙头企业从5家减少至4家,海外钛白粉产能集中度不断提升。值得注意的是,海外产能几乎全部掌握在跨国企业手中。除去龙蟒佰利外,科慕、特诺、Venator(从Huntsman拆分而来)和康诺斯4家公司的产能占据了全球的近一半。

随着氯化法钛白粉产能的投产和2019年6月份收购云南新立,龙蟒佰利2020年钛白粉总产能达101万吨,从全球第四跃居到全球第三。

2019年全球范围内新增钛白粉产能主要集中在我国,海外巨头产能变化主要来自于收购兼并,全球钛白粉市场呈现较稳定的寡头格局。此外,康诺斯预计将在2020年底或2021年初关闭位于德国Leverkusen工厂的3.5万吨硫酸法钛白粉生产线,关闭的产能在全球产能的占比不到0.5%。如果中美贸易摩擦减缓,中国的氯化法钛白粉和硫酸法钛白粉产品进入北美市场,将加快国外硫酸法钛白粉生产厂关闭的步伐。

据《TiO2 Market Insight》杂志《钛白粉市场洞悉》预测,到2022年,一些小型钛白粉工厂将关闭,从价格方面看,一些高成本生产企业暂时不会退出市场。

从生产工艺来看,目前全球钛白粉产品的生产工艺仍由硫酸法主导,全球约有42.5%的钛白粉产能采用氯化法工艺,而我国有84%的产能使用高污染的硫酸法。按工艺统计的全球钛白粉生产能力见表2。相比硫酸法,氯化法工艺在环保、产品质量的稳定性、亮度和白度等方面均有显著优势。氯化法由科慕研发应用,技术较为成熟,是发达国家钛白粉生产的主流工艺。国内由于受氯化法技术壁垒影响,仅有龙蟒佰利、锦州钛业、云南新立(已被龙蟒佰利收购)等少数企业具有氯化法钛白粉生产能力,其中龙蟒佰利在河南省焦作市新建的二期装置正在逐步释放产能。由于氯化法钛白粉的技术壁垒较高,先进技术基本被海外企业垄断,国内自主开发能力较为薄弱,同时氯化法钛白粉投资规模相对较大,预计国内氯化法钛白粉新增产能将主要集中在实力较强的大企业。

在产量方面,从按地区统计的全球钛白粉产量(见表3)来看,亚太地区作为全球最大的钛白粉生产区域,2015年~2019年占全球钛白粉份额呈逐年增长态势,尤其是自2016年起,该地区的产量占比达到50%以上,2019年占比达到57.60%。

从按厂家产量占比统计的全球钛白粉产量来看,目前全球钛白粉市场主要由以科慕为首的国外厂家占领,我国虽是全球最大的钛白粉生产国,但从单一厂家来看,整体竞争水平仍有待提升。令人欣慰的是,随着钛白粉市场的逐渐整合,我国钛白粉生产厂家也在积极做大做强,龙蟒佰利的出现,对国内钛白粉生产企业起到了很好的引领作用。

从按生产工艺分布的全球钛白粉产量(见表4)来看,2019年全球氯化法钛白粉产量为262.9万吨,硫酸法钛白粉产量为347.2万吨。对比各生产工艺的钛白粉产量可以看出,硫酸法产量高于氯化法产量。这主要是由于硫酸法的准入门槛较低,中国作为最大的钛白粉生产国,尚未完全掌握氯化法钛白粉技术,仍以硫酸法钛白粉工艺为主导。

近4年全球钛白粉需求稳定在650万吨以上

从全球钛白粉需求情况来看,《TiO2 Market Insight》杂志预测,2020年北美、西欧、亚太、中东欧、中南美洲、中东和非洲的钛白粉需求量合计为530.4万吨(见表5)。从表5可以看出,2016年~2019年全球钛白粉需求量基本稳定在650万吨以上。2015年,钛白粉需求在全球经济低迷影响下呈现大幅下滑态势,下降幅度近10%。对此,全球钛白粉企业积极应对,通过限制开工、减少库存等措施减少供应量,中国房地产行业复苏也为2016年钛白粉需求增长做出了积极贡献。2017年,美国、东南亚地区的国家经济持续向好,拉动了对钛白粉的需求。一般情况下,钛白粉需求滞后于房地产行情一年左右,2016年,中国房地产去库存取得明显成效,带动了2017年钛白粉需求高速增长,各地区的钛白粉需求量均有不同幅度的增长。尽管2017年涂料行业需求强劲,但在2018年后半年,全球去库存化政策持续,需求受到很大影响,受影响最大的是西欧,其次是亚洲,甚至北美也未能幸免。2019年,美国的涂料市场对钛白粉的需求依然强劲,在2019年第四季度,欧洲的需求情况已经恢复至2017年同期水平。

从全球钛白粉供需关系来看,钛白粉市场基本达到平衡。随着2017年初美国与欧洲房地产行业日渐复苏,市场需求持续向好,极大地改善了海外钛白粉需求情况。同时,部分海外高成本钛白粉产能关停,造成了一定的钛白粉产品供给缺口,使得2017年钛白粉价格在持续上涨了半年之后,逐步趋于稳定。2018年,国内部分大型钛白粉生产企业库存水平低于正常水平。近年来,龙蟒佰利钛白粉产品的出口比例不断提高,海外市场持续向好。

此外,2019年12月份暴发的新冠肺炎疫情导致全球经济衰退,国际货币基金组织(IMF)预计,2020年全球经济将负增长3%。2020年上半年,受疫情影响,全球钛白粉市场需求和产量均在低位运行,钛白粉市场不确定性增加。

来源:中国冶金报社

中国铁合金网版权所有,未经许可,任何单位及个人均不得擅自拷贝或转载,否则视为侵权,本网站将依法追究其法律责任,特此郑重声明!

- [责任编辑:wenxin]

收藏

收藏 打印

打印 信息快递

信息快递 行业报告

行业报告 期刊杂志

期刊杂志 企业名录

企业名录 短信彩信

短信彩信 数据定制

数据定制 会议服务

会议服务 广告服务

广告服务 贸易撮合

贸易撮合 企业网站建设

企业网站建设

在线询价

在线询价 联系方式

联系方式

评论内容